スタートアップ企業にとって、「どのように事業資金を調達するか」は非常に大きな課題ではないでしょうか。さまざまな資金調達方法がありますが、「最適な」資金調達の方法というものは、会社の成長段階によって変化します。

そこで、まずはシード期・アーリー期の企業の資金調達方法ついてまとめたいと思います。

前提として、シード期とは、どういったビジネスを行うかのプランだけは決まっている段階です。この段階では、法人化をまだしていなかったり、商品やサービスが開発途中段階だったりすることが多いでしょう。

一方、アーリー期はもう少し進み、起業直後くらいの段階です。もっとも、設立費用の返済に追われているなどにより、赤字経営であることが多いのではないでしょうか。

<メディア関係者の方>取材等に関するお問い合わせはこちら

1.VCとは

シード期・アーリー期の資金調達としては、VCやエンジェル投資家による調達方法がメジャーではないでしょうか。

※エンジェル投資家とは、ベンチャー企業に投資する個人投資家です。特性等はそれぞれの投資家によって様々で、一般化できませんので、ここでは、VCのみについてまとめさせていただきます。

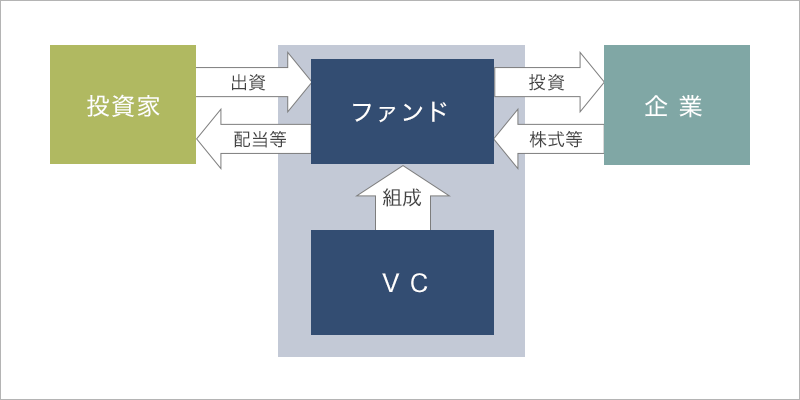

VCとは、投資と引き換えに、引き受けた投資先企業の株式等のキャピタルゲイン(株価等の値上がり益)を得ること目的として、ベンチャー企業に投資を行う会社です。

実際、配当を受けられる可能性が比較的高く、売却の途が確保されているような上場銘柄よりも、成長ステージにあるベンチャー企業や、例えば創業1年以内の製品未完成の企業へ投資した方が、もちろんリスクは大きいですが、その分、期待できるリターンも大きいでしょう。

2.VCを用いた資金調達のメリット

VCによる投資を受けるメリットとしては、単に資金調達ができるだけでなく、その後の資金調達が容易になるほか、経営のアドバイスを直接受けることができる点でしょう。投資先企業の株式価値をより高くするために、VC自身が経営戦略や人材等のリソースの確保などのサポートをしてくれます。

また、一度VCが投資すると、社会的な信用力が高まるため、その後の資金調達が容易になります。事業としての実績がまだまだ少ない時期に、信用力を得ることができるのは非常に大きいメリットでしょう。

3.VCを用いた資金調達の注意点

一方で、VCから投資を受ける上で、最も注意すべきなのは、VCが株主となる点です。VCが株主になることで、必然的に起業家の持ち株比率が下がってしまうため、会社の経営方針等について、ある程度VCからの影響を受けることは避けられないでしょう。もっとも、この点については、複数のVCから投資を受けることで、1つのVCに株式が集中することを回避することは可能ですが、その一方で、株主数が増えるため、株主とのコミュニケーションにかかる費用など、余計な費用の増加が懸念されます。

また、投資先企業が上場やM&A等をしないことにはキャピタルゲインが期待できないため、そもそも上場やM&Aを目指していない企業をVCが投資先として選択することは望めないでしょうし(「起業したからにはIPO」という考えが最良であるかについては、また別の機会にお伝えしたいと思います)、Exit(VCが投下資本を回収すること:投資先企業のIPOやM&Aよる株式の売却といったポジティブな回収以外にも、投資先企業が倒産・清算するといったネガティブな回収も含まれます)までの期間にも限りがあります。

そのため、投資先企業としては、満期までに株式価値を上昇させる必要があります。