法定相続人とは、法律(民法)で決まった相続人のことです。

法定相続人であるかそれ以外かによって、相続での取り扱いが大きく異なります。

また、民法には法定相続分も定められており、これが遺産を分ける際の基準となります。

ここでは、法定相続人や法定相続分について、弁護士が詳しく解説します。

法定相続人の範囲と順位

亡くなった人(「被相続人」といいます)の相続人になるのが誰であるかは、民法で定められています。

法定相続人の順位と範囲はそれぞれ次のとおりです。

| 配偶者相続人 | 被相続人の法律上の配偶者 |

| 第1順位の相続人 | 被相続人の子。子が被相続人以前に死亡している場合は、その死亡した子の子(被相続人の孫)が代襲して相続人になる。被相続人の死亡以前に孫も他界している場合、その死亡した孫の子(被相続人の曾孫)が代襲して相続人になる。 |

| 第2順位の相続人 | 被相続人の父母。父母がともに他界しており存命の祖父母がいる場合は、その存命の祖父母が相続人になる。 |

| 第3順位の相続人 | 被相続人の兄弟姉妹。異父兄弟姉妹、異母兄弟姉妹も含まれる。兄弟姉妹が被相続人以前に死亡している場合は、その死亡した兄弟姉妹の子(被相続人の甥姪)が代襲して相続人になる。代襲は1度のみであり、甥姪の子が相続人になることはない。 |

第1順位の相続人が1人でもいる場合、第2順位や第3順位の者が相続人になることはありません。

また、配偶者は常に相続人となり、「第0順位」といわれることもあります。

配偶者相続人は第1順位から第3順位の相続人とは別枠であり、他の順位の相続人と配偶者相続人は共に相続人となることが一般的です。

たとえば、被相続人に配偶者と子がいる場合、第1順位の相続人である子とともに配偶者が相続人となります。

相続人との違い

「法定相続人」と似た言葉に「相続人」があります。

両者は特に区別されず同一の意味で使用されることもありますが、あえて使い分ける場合には次の違いがあります。

| 法定相続人 | 民法で決められたとおりの相続人 |

| 相続人 | 相続放棄や相続人からの廃除などがされた結果、相続人となった人 |

たとえば、配偶者と長男の2名のみが「法定相続人」である場合において、長男が相続放棄をすると、相続人の順位が繰り上がって被相続人の父母(第2順位の相続人) が「相続人」になります。

この場合、長男は「法定相続人」ではあるものの、「相続人」ではありません。

特に相続税を計算する場面では、「法定相続人」であるか「相続人」であるかの区別が厳密になされるため注意が必要です。

なお、相続放棄や廃除などについては後ほど改めて解説します。

受遺者との違い

受遺者とは、遺言書で遺産を受け取った人のことです。

遺言があると、法定相続人以外の人に対しても遺産を渡すことができます。

たとえば、「お世話になった友人A氏にB土地を遺贈する」という遺言書を作成することも可能です。

この場合の友人A氏は、法定相続人や相続人ではなく「受遺者」となります。

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力

法定相続分と遺留分の違い

法定相続分と混同されがちであるものに「遺留分」が存在します。

それぞれの概要と主な違いを解説します。

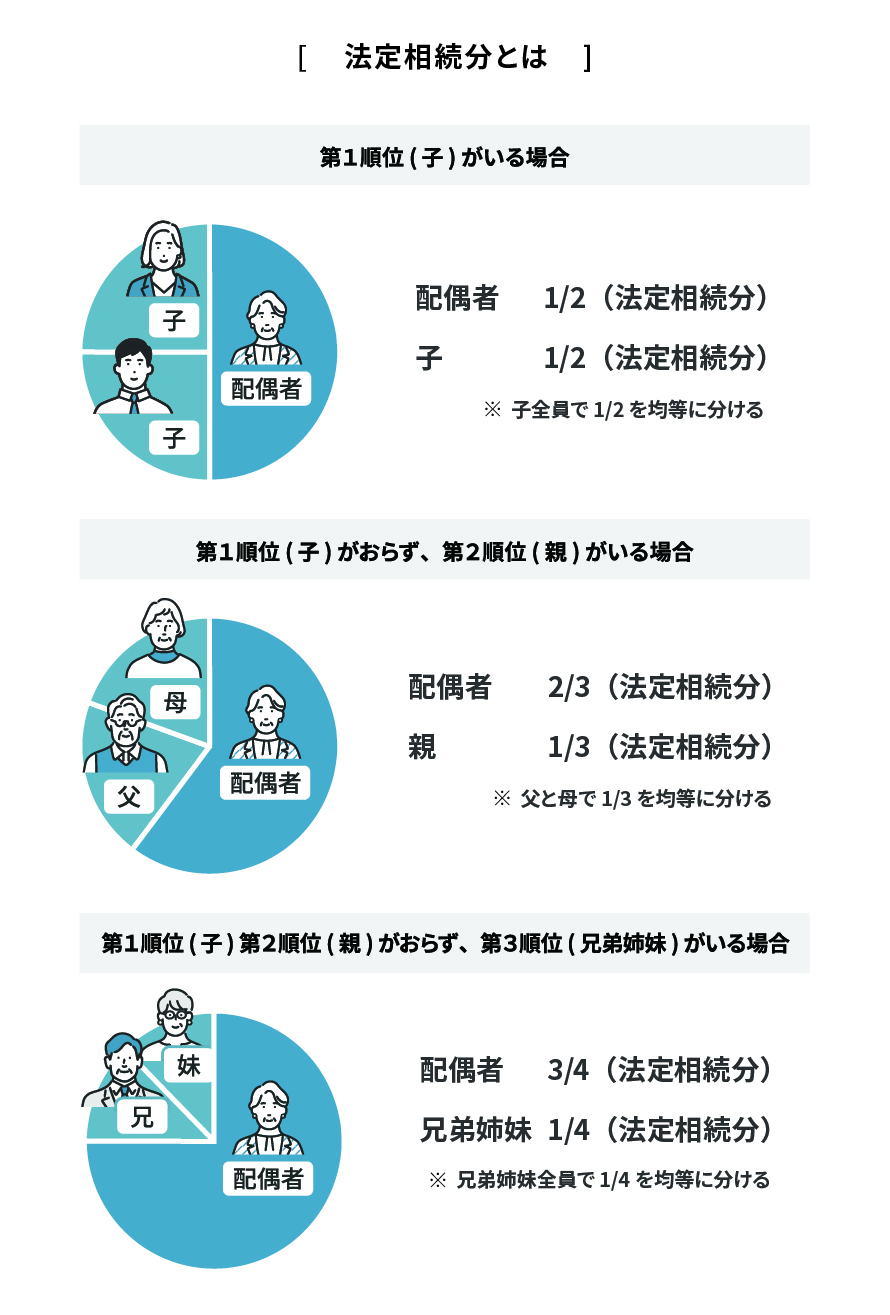

法定相続分とは

法定相続分とは、法律で決まった相続でのそれぞれの取り分を指します。

遺言などがない場合において、それぞれの相続人が最大限主張できる取り分が法定相続分です。

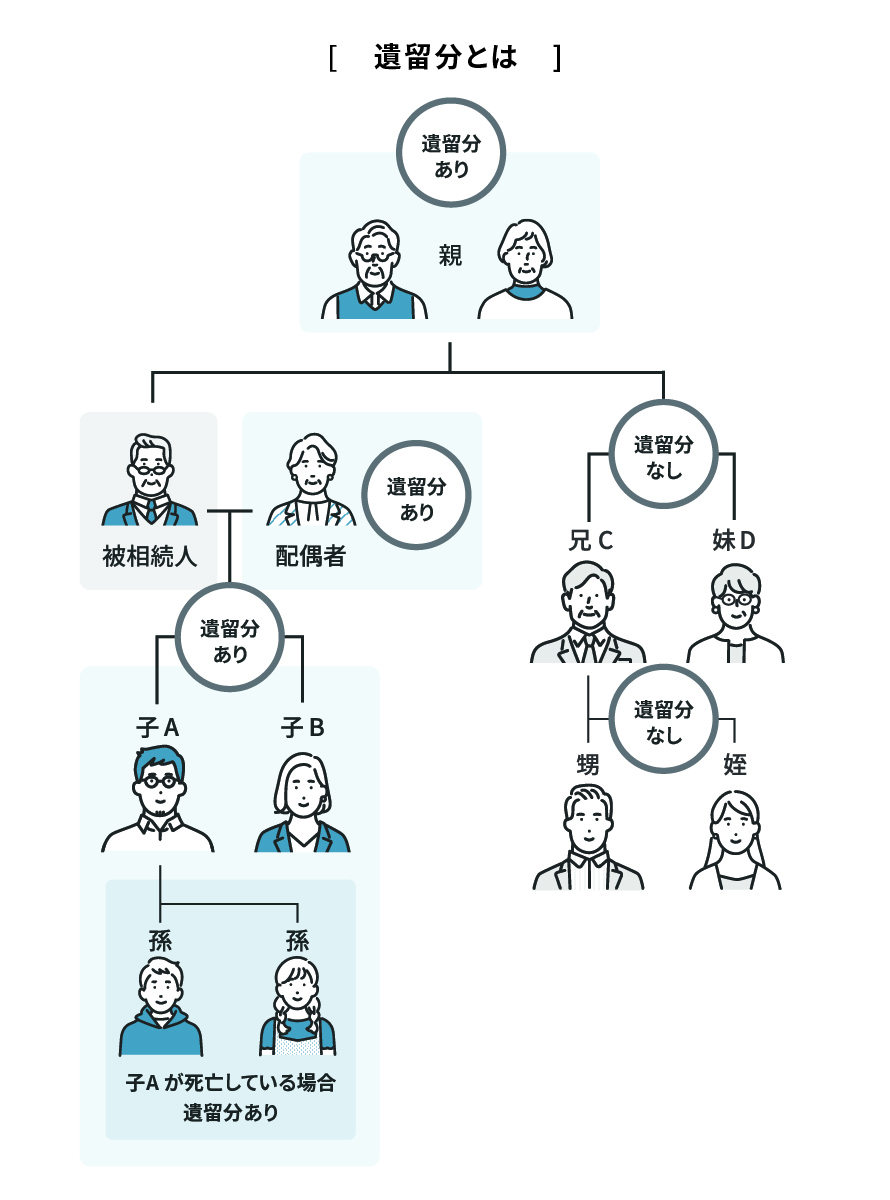

遺留分とは

遺留分とは、一定の相続人にのみ保証された相続での最低限の取り分です。

実際には財産をそのまま取り戻すわけではありませんが、イメージとしては「遺言や生前贈与で自分の取り分が少なくなった場合の取り戻し権」のようなものです。

そのため、遺留分は遺言書や生前贈与とセットで登場する概念であり、これらがない場合には遺留分の話は出てきません。

法定相続分と遺留分の違い①:認められる範囲

法定相続分が認められる人は、先ほど解説した法定相続人です。

一方、遺留分が認められるのは相続人のうち次の者のみです。

- 配偶者相続人

- 第1順位の相続人

- 第2順位の相続人

第3順位の相続人である兄弟姉妹や甥姪に遺留分はありません。

法定相続分と遺留分の違い②:用いられる場面

法定相続分は、主に「死亡時に遺っていた財産」を分ける際に用いられます。

「全財産を長男に相続させる」などすべての遺産を対象とした遺言がある場合は、遺産分けにおいて法定相続分の概念が登場する余地はありません。

一方、遺留分は、生前贈与や遺言によって一部の相続人の取り分が遺留分より少なくなった場合に用いられる概念です。

そのため、生前贈与や遺言がない場合は、相続において遺留分の話は登場しません。

法定相続分と遺留分の違い③:割合・計算

遺留分の割合は、原則として法定相続分の2分の1です。

ただし、第2順位の相続人のみが相続人となる場合は、例外的に遺留分割合は法定相続分の3分の1となります。

法定相続分と遺留分の違い④:含まれる財産

法定相続分の計算に含まれる遺産は、原則として相続開始時に遺っていた財産のみです。

ただし、一部の相続人が多額の生前贈与や遺贈を受けていたなど「特別受益」がある場合、原則としてこの生前贈与などの額も加味して法定相続分を算定します。

特別受益に該当する生前贈与に期間の制限はありません。

一方、遺留分の計算対象に含まれる財産は次のとおりです。

- 相続開始時に遺っていた財産(遺言の対象とされた財産も含む)

- 相続人以外の者に対して相続開始前1年間にされた贈与

- 相続人に対して相続開始前10年間にされた、婚姻・養子縁組・生計の資本のための贈与

ただし、当事者双方が遺留分権利者に損害を加えることを知って贈与をしたときは、上記の期間以前の贈与も遺留分算定の対象となります。

法定相続分と遺留分の違い⑤:時効の有無や期間

法定相続分に時効はありません。

一方、遺留分請求の時効は相続の開始と遺留分侵害の事実を知ってから1年間です(民法1048条)。

また、相続開始などを知らないままであっても、相続開始の時から10年を経過したときは、遺留分を請求することができなくなります。

法定相続分と遺留分の違い⑥:権利行使の方法

法定相続分は、遺産分けの話し合い(「遺産分割協議」といいます)の中で主張をして権利行使することが一般的です。

当事者同士の話し合いがまとまらない場合は、家庭裁判所で行う話し合いである「調停」や、裁判所に遺産の分け方を決めてもらう「審判」で自己の権利を主張します。

一方、遺留分は相続開始後、遺言や生前贈与などで遺産を多く受け取った相手に対して請求します。

請求は口頭でも構いませんが、時効期間が経過する前に請求したことの証拠を残すため、内容証明郵便で行うことが一般的です。

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力

法定相続人を把握する方法

誰が法定相続人であるかは、家族間であれば調べるまでもなくわかっていることかもしれません。

しかし、家族の知らない間に婚外子を作っていた場合など、戸籍を取得して初めて新たな法定相続人の存在が明らかになる場合があります。

また、相続の場面では、誰が法定相続人であるかを証明すべき場面が多くあります。

そのため、次の書類を取り寄せて法定相続人を証明します。

- 被相続人の出生から死亡までの連続した戸籍謄本、除籍謄本、原戸籍謄本

- 相続人全員の戸籍謄本

また、兄弟姉妹や甥姪が相続人となる場合は、これらに加えて次の書類も必要です。

- 被相続人の両親それぞれの出生から死亡までの連続した戸籍謄本、除籍謄本、原戸籍謄本

代襲相続が起きている場合などは、これらの他にも書類が必要となる可能性があります。

自分で書類を集めたり調べたりすることが難しい場合は、専門家に書類取得の代行を依頼するとよいでしょう。

法定相続人でも相続権がないケース

「法定相続人」と「相続人」の違いのところでも解説したように、法定相続人であっても相続権がないケースがあります。

法定相続人に相続権がなくなる主なケースは次のとおりです。

- ①相続欠格に該当する場合

- ②相続人から廃除された場合

- ③相続放棄をした場合

①相続欠格に該当する場合

相続欠格とは、一定の事由に該当した場合において、何ら手続きを踏むことなく相続人としての資格がなくなる制度です。

相続欠格となる主な事由は次のとおりです。

- 故意に被相続人や先順位相続人、同順位の相続人を死亡するに至らせ、または至らせようとしたために刑に処せられた者

- 被相続人が殺害されたことを知っているのに告発や告訴をしなかった者。ただし、その者に是非の弁別がないときや、殺害者が自己の配偶者・直系血族であったときは、この限りでない。

- 詐欺または強迫によって、被相続人が相続に関する遺言をし、撤回し、取り消し、または変更することを妨げた者。

- 詐欺または強迫によって被相続人に相続に関する遺言をさせ、撤回させ、取り消させ、または変更させた者。

- 相続に関する被相続人の遺言書を偽造し、変造し、破棄し、または隠匿した者。

特に、遺言に関する規定には注意しておきましょう。

②相続人から廃除された場合

相続人からの廃除とは、被相続人を虐待したり重大な侮辱を加えたりした者や著しい非行があった者から、相続権を剥奪する手続きです。

廃除は非常に重大な効果をもたらすため、裁判所に請求をしなければなりません。

なお、廃除の対象となるのは、遺留分のある相続人に限定されています。

なぜなら、遺留分のない 相続人である場合、廃除するまでもなく、その者に遺産を一切与えない内容の遺言書を作成することで同様の効果が得られるためです。

廃除は、原則として被相続人が生前に家庭裁判所に申し立てて行いますが、遺言書に記載をして死後に手続きをしてもらうことも可能です。

③相続放棄をした場合

相続放棄とは、家庭裁判所に申述することで、はじめから相続人ではなかったこととする手続きです。

相続放棄をする理由はさまざまですが、被相続人に借金が多い場合や生前にほとんど音信がなく借金の有無がわからない場合などに活用されることが多いでしょう。

相続放棄が認められると、借金などマイナスの財産を承継しなくて済む一方で、預貯金や不動産などプラスの財産も一切相続できなくなります。

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力

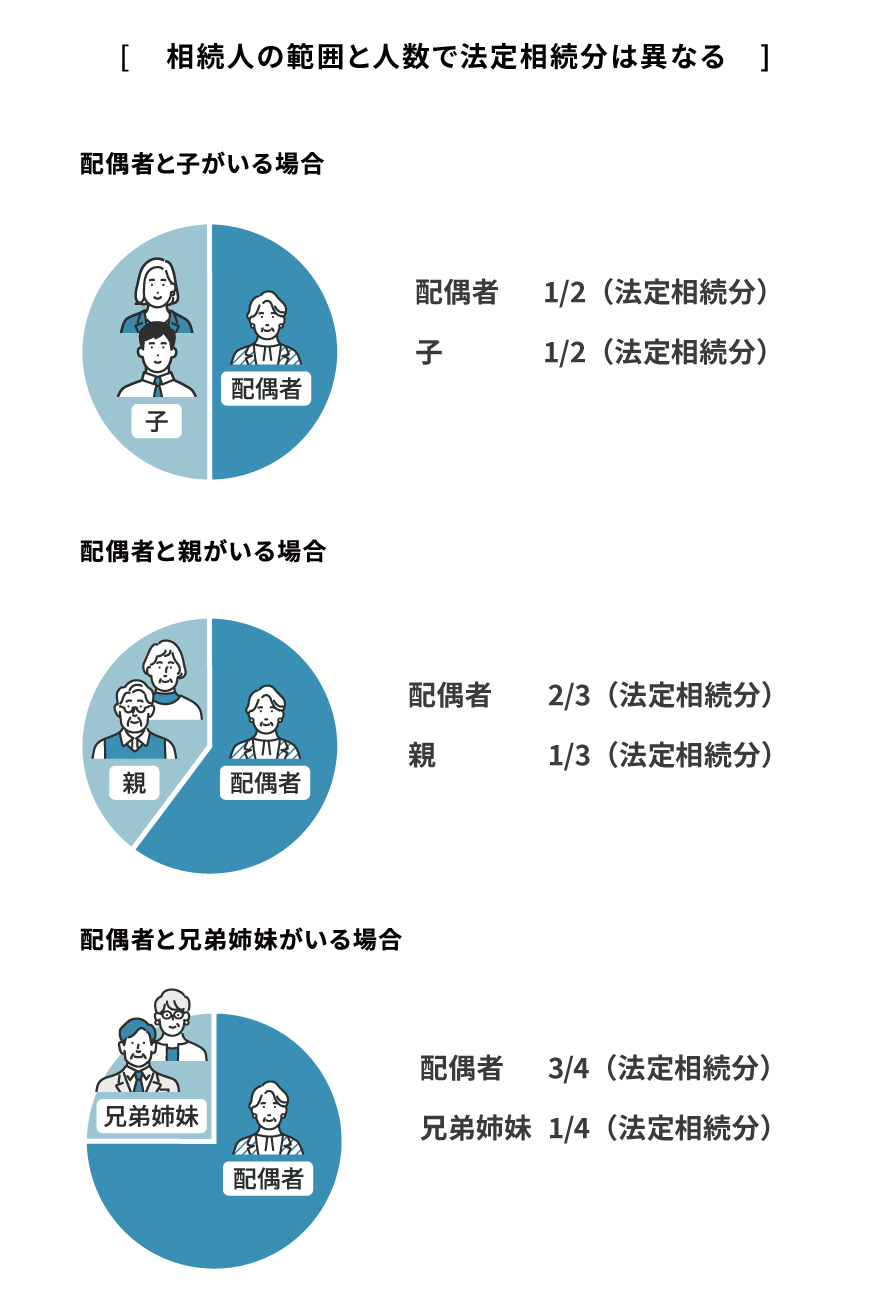

相続人の範囲と人数で法定相続分は異なる

法定相続分は、誰が相続人になるかによって異なります。

それぞれの概要は次のとおりです。

- ①配偶者のみが相続人のケース

- ②配偶者と子が相続人のケース

- ③子のみが相続人のケース

- ④配偶者と親が相続人のケース

- ⑤親のみが相続人の場合ケース

- ⑥配偶者と兄弟姉妹が相続人のケース

- ⑦兄弟姉妹のみが相続人のケース

①配偶者と子どもがいる場合

被相続人の配偶者と子どもが相続人になる場合、法定相続分はそれぞれ次のとおりです。

- 配偶者:2分の1

- 子:2分の1

なお、子どもが複数いる場合は、子どもの取り分を人数で頭割りします。

たとえば、子どもが3人いる場合におけるそれぞれの法定相続分は次のとおりです。

- 配偶者:2分の1

- 子①:2分の1×3分の1=6分の1

- 子②:2分の1×3分の1=6分の1

- 子③:2分の1×3分の1=6分の1

配偶者と父母がいる場合

被相続人の配偶者と父母が相続人になる場合、法定相続分はそれぞれ次のとおりです。

- ●配偶者:3分の2

- ●父母:3分の1

なお、父母がいずれも存命である場合は、父母の取り分を等分します。

この場合の法定相続分はそれぞれ次のとおりです。

- ●配偶者:3分の2

- ●父:3分の1×2分の1=6分の1

- ●母:3分の1×2分の1=6分の1

③配偶者と兄弟姉妹がいる場合

被相続人の配偶者と兄弟姉妹が相続人になる場合、法定相続分はそれぞれ次のとおりです。

- ●配偶者:4分の3

- ●兄弟姉妹:4分の1

なお、兄弟姉妹が複数いる場合は、兄弟姉妹の取り分を人数で頭割りします。

たとえば、兄弟姉妹が3人いる場合におけるそれぞれの法定相続分は次のとおりです。

- ●配偶者:4分の3

- ●兄弟姉妹①:4分の1×3分の1=12分の1

- ●兄弟姉妹②:4分の1×3分の1=12分の1

- ●兄弟姉妹③:4分の1×3分の1=12分の1

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力

法定相続人がいない場合

法定相続人が誰もいない場合は、遺産は次のように取り扱われます(同951条から959条)。

- 被相続人の借金や未払金を清算する

- 特別縁故者(生計を一にしていた親族や内縁の配偶者やなど)に遺産の一部が分配される

- 国庫に帰属する

そのため、法定相続人が誰もいない場合は、遺言書を作成する必要性が高い といえるでしょう。

法定相続分が関係する主な相続手続き

法定相続分が関係する主な相続手続きは次のとおりです

- ①遺産分割協議

- ②相続税の申告

- ③相続登記

①遺産分割協議

法定相続分は、遺産を分ける際の基準となります。

ただし、相続人の全員が合意すれば、法定相続分とは異なる配分で遺産を分けても構いません。

②相続税の申告

遺産総額などが一定額を超える場合、相続税の申告が必要となります。

相続税の申告期限は「被相続人が死亡したことを知った日の翌日から10か月以内 」であり、これは期限までに遺産分割協議がまとまらないことを理由に伸長できるものではありません。

期限内に遺産分割協議がまとまらない場合は、「申告期限後3年以内の分割見込書」を提出したうえで、法定相続分で遺産を分けたものとみなして仮の申告と納税をすることとなります。

③相続登記

相続登記とは、被相続人名義の不動産を相続人などの名義へと変える手続きです。

相続登記では、遺産分割協議などの結果、その不動産を受け取ることとなった人に名義を変えることが原則です。

しかし、遺産分割協議がなかなかまとまらない場合などは、法定相続分で登記をすることも認められています。

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力

相続人の範囲に関するよくある質問

最後に、相続人の範囲に関するよくある質問を4つ紹介します。

養子は相続人となる?

養子も相続人となります。

また、養子の相続分は実子と同じです。

養子であることを理由に相続の場面で不利になることはありません。

相続人が未成年でも大丈夫?

未成年者であっても、相続人となる権利を有します。

相続人が未成年であることを理由に、相続分が少なくなるなど不利益な扱いをされることはありません。

相続人が未成年である場合、未成年者が自分で遺産分割協議に参加することはできず、原則として親権者が代わりに遺産分割協議を行います。

ただし、未成年者と親権者がともに相続人になる場合は、未成年者と親権者の間に利益の相反が発生します。

また、同じ親権者を持つ2名以上の未成年者に対して親権者が1人しかいない場合、1人の親権者が利益が相反する2人の未成年者双方の代理人となることはできません。

さらに、親権者である父母を同じくし、利益が相反する2人の未成年者の代理人を、父母それぞれが1人ずつ務めることはできません。

そのため、これら場合は未成年者の代わりに遺産分割協議に参加する「特別代理人」を家庭裁判所に選任してもらわなければなりません。

胎児は相続人になれる?

相続に関して、胎児は既に生まれたものとみなすこととされています(同886条1項)。

つまり、胎児も相続人の1人として法定相続分を算定します。

ただし、その後死産をした場合、胎児ははじめから相続人ではなかったものと取り扱われます(同2項)。

行方不明者がいる場合はどうする?

相続人の中に行方不明者がいる場合であっても、その者を無視して遺産分割協議を進めることはできません。

この場合は一定の調査をしたうえで、家庭裁判所に「不在者財産管理人」を選任してもらう必要があります。

不在者財産管理人が選任されたら、不在者財産管理人が行方不明の相続人に代わって遺産分割協議に参加します。

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力

相続に関するお悩みはAuthense法律事務所にご相談ください

Authense法律事務所では、相続に関するご相談やトラブル解決、トラブル予防に力を入れています。

相続に関してお困りの際は、ぜひAuthense法律事務所までご相談ください。

当事務所へご依頼いただく主なメリットは次のとおりです。

- メリット①:税理士・司法書士をはじめとした士業パートナーシップ連携

- メリット②:法廷経験豊富な弁護士の交渉力

- メリット③:トラブル予防から解決までトータルサポート

メリット①:税理士・司法書士をはじめとした士業パートナーシップ連携

Authense法律事務所では、税理士や司法書士などとパートナーシップ連携をとり、相続に関するお悩みを総合力で解決する体制を整えています。

相続でお困りの際や誰に相談すればよいかわからない場合は、ぜひAuthense法律事務所へご相談ください。

メリット②:法廷経験豊富な弁護士の交渉力

相続では、話し合いがまとまらず「争族」となることが少なくありません。

Authense法律事務所には、相続のご依頼をはじめとした一般民事裁判において数多くの解決実績があります。

法廷弁護の実績を通して培われた交渉力を活かし、ご納得いただける解決を目指します。

メリット③:トラブル予防から解決までトータルサポート

Authense法律事務所では、相続に関するトラブル解決のみならず、遺言書の作成支援などトラブル予防にも力を入れています。

数多くのトラブルを解決してきた視点から、トラブルにならないための対策をご提案のうえサポート致します。

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力