相続手続を弁護士に依頼するメリットと相続手続に潜む様々な問題について解説します。相続発生後、何から手をつければ良いか分からない、手続をとる時間が無い、相続手続をスムーズに進めたいという方は、ぜひチェックしてみて下さい。

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力

相続手続って、一体どんな手続のことをいうの?

法律上、人が亡くなると相続が発生し、亡くなった方(以下、「被相続人」といいます。)の財産は、相続人や受遺者(遺言によって財産を承継する人)に承継されます。しかし法律上承継されるとは言っても、相続人や受遺者が、被相続人の財産を自己のものとして管理・処分するためには、一定の『手続』が必要となってきます。その手続を一般的には、「相続手続」といいます。

相続が発生したとしても、一定の手続(相続手続)をとらないと相続財産を相続人が自己のものとして、自由に管理・処分することはできません。

相続手続に潜む様々な問題①

「相続手続」をとるにあたっては、その前提として、被相続人の財産の全体像が分かっていること、被相続人の財産の分け方が決まっていることが必要となります。

しかし、被相続人の財産全てを把握するのは、意外と難しいです。

例えば、不動産であれば、権利証や納税通知書・固定資産課税台帳を確認することで把握することが可能です。また、預貯金や生命保険であれば、通帳やカード、保険証券が残っていれば、そこから把握することができます。しかしながら、通帳やカード、保険証券を紛失している場合や、そもそも通帳やカードを発行しないネット口座等ついては、どうでしょうか。

被相続人から事前に教えてもらっていれば、銀行や保険会社に問い合わせることで把握することができるかもしれませんが、教えてもらっていない場合は、存在自体を見落とすこともあります。また、存在自体は把握していても相続財産に含まれないと勘違いして、相続財産から漏れてしまうケースもあるでしょう。

さらに、プラスの財産だけでなく、マイナスの財産(借金)についても同様に調査する必要があります。

相続財産の全体像を把握できないと、相続税の申告時に、財産が漏れてしまい、のちの税務調査で申告漏れを指摘されることもあります。不安な場合には、弁護士などの専門家に相続財産の調査を相談してみましょう。

相続財産は、保険契約やネット口座等、見落としがちな財産も多いです。把握が難しい場合は、専門家に相続財産の調査を依頼することも検討しましょう。

また、「相続手続」をとるにあたっては、被相続人の財産の分け方が決まっていることも重要になります。基本的には、相続人全員で遺産分割協議を行い、被相続人の財産の分け方を話し合いで決めることになりますが、そもそもだれが相続人になるのか判断が難しいケースもあれば、財産を分ける際に「特別受益」や「寄与分」等の複雑な問題が出てくるケースもあります。

「特別受益」とは、被相続人から生前に贈与を受けたり遺贈を受けた相続人がいた場合に、相続人間の公平を図るため、当該贈与や遺贈を相続の前渡しとして考えて、相続分を計算する制度です。

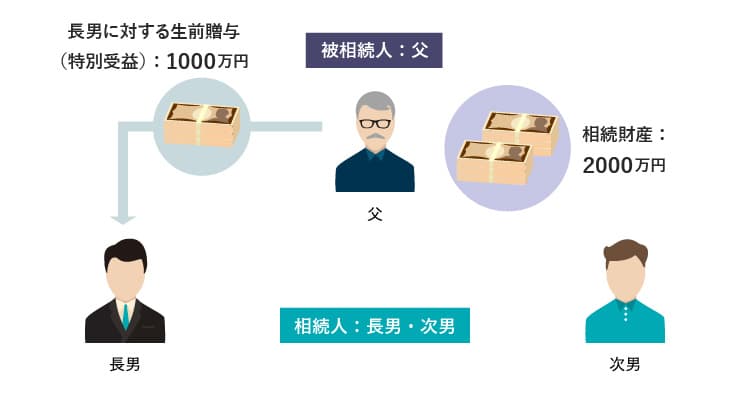

以下のようなシンプルな事例で考えてみましょう。

例

| 被相続人 | 父 |

|---|---|

| 相続人 | 長男・次男 |

| 相続財産 | 2000万円 |

| 長男に対する生前贈与(特別受益) | 1000万円 |

以上の事例で特別受益を考慮しなかった場合、長男と次男の相続分はそれぞれ1000万円となります。では特別受益を考慮するとどうなるのか考えてみましょう。

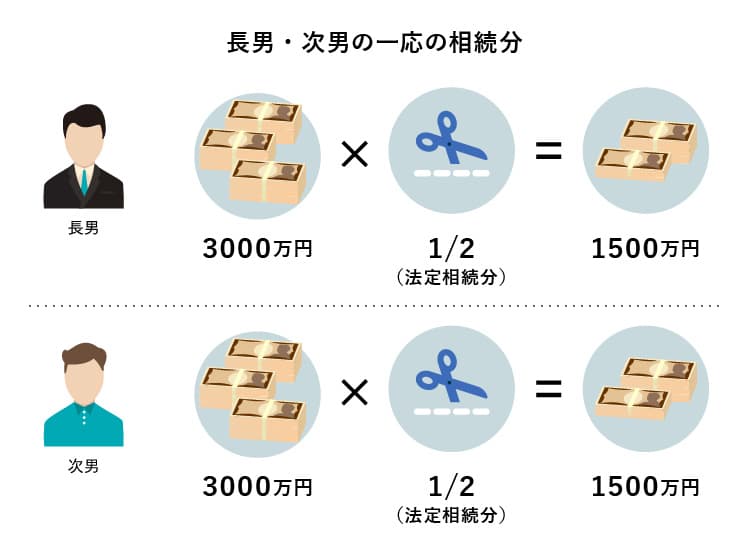

まず、長男が生前に受け取った1000万円は、「相続の前渡し」であると考えます。そのため相続財産に1000万円を足すことで、本来であれば存在したはずの相続財産を計算します。

2000万円(相続財産)+1000万円(特別受益)

=3000万円

次に、「本来であれば存在したはずの相続財産」に法定相続分をかけることで、本来であれば相続できたはずの相続分を計算します。

長男 3000万円×1/2=1500万円

次男 3000万円×1/2=1500万円

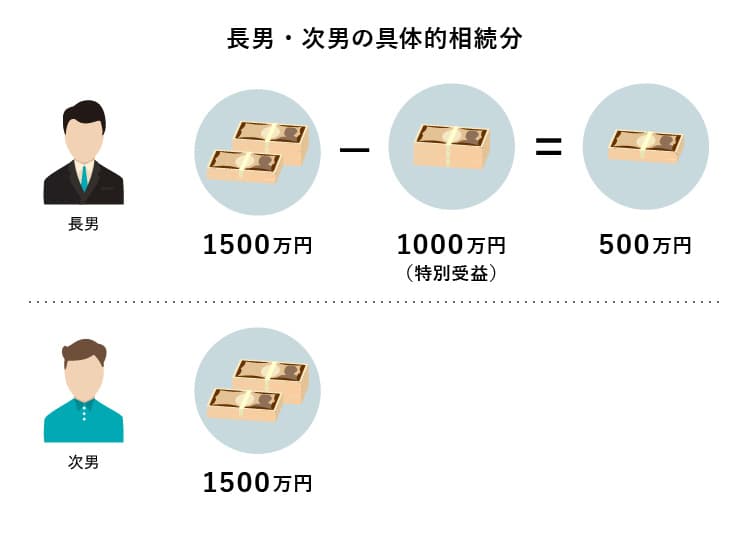

本来であれば相続できたはずの相続分から、長男が既に受け取った相続財産を差し引くと、長男の相続分は500万円、次男の相続分は1500万円となります。

長男 1500万円-1000万円(特別受益)=500万円

次男 1500万円

特別受益を考慮するかしないかで、次男の取り分は500万円も変わりました。このように、特別受益を考慮することで相続分が大きく変わる可能性があるため、生前に贈与を受けた相続人がいる場合や、遺贈を受けた相続人がいる場合にはトラブルになることが少なくありません。

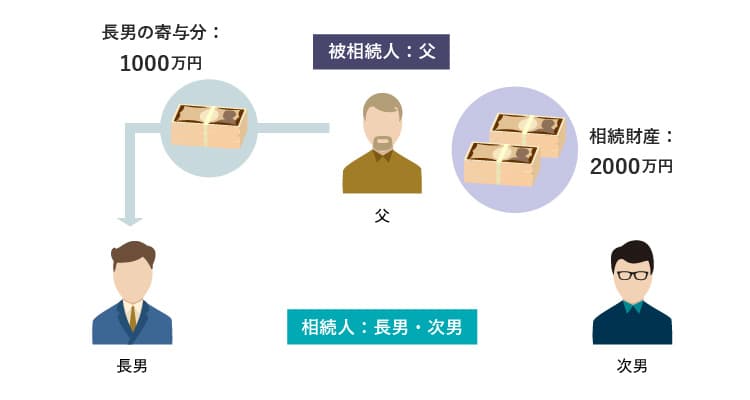

次に「寄与分」とは、共同相続人の中に、被相続人の財産の維持又は増加に特別の寄与(通常期待される程度を超える貢献)をした者があるときに、相続財産からその者の寄与分を控除したものを相続財産とみなして相続分を算定し、その算定された相続分に寄与分を加えた額をその者の相続分とすることをいいます。相続人が被相続人の事業を手伝っていたケースや、被相続人の介護等を行っていたケースなどで寄与が認められる可能性があります。

今回も以下のようなシンプルな事例で考えてみましょう。

例2

| 被相続人 | 父 |

|---|---|

| 相続人 | 長男・次男 |

| 相続財産 | 2000万円 |

| 長男の寄与分 | 1000万円 |

以上の事例で寄与分を考慮しなかった場合、長男と次男の相続分はそれぞれ1000万円となります。では寄与分を考慮するとどうなるのか考えてみましょう。

長男が寄与したことにより被相続人の相続財産が1000万円増加したため、相続財産から1000万円を引くことで、本来であれば存在したはずの相続財産を計算します。

2000万円(相続財産)-1000万円(寄与分)

=1000万円

次に、「本来であれば存在したはずの相続財産」に法定相続分をかけることで、本来であれば相続していたはずの相続分を計算します。

長男 1000万円×1/2=500万円

次男 1000万円×1/2=500万円

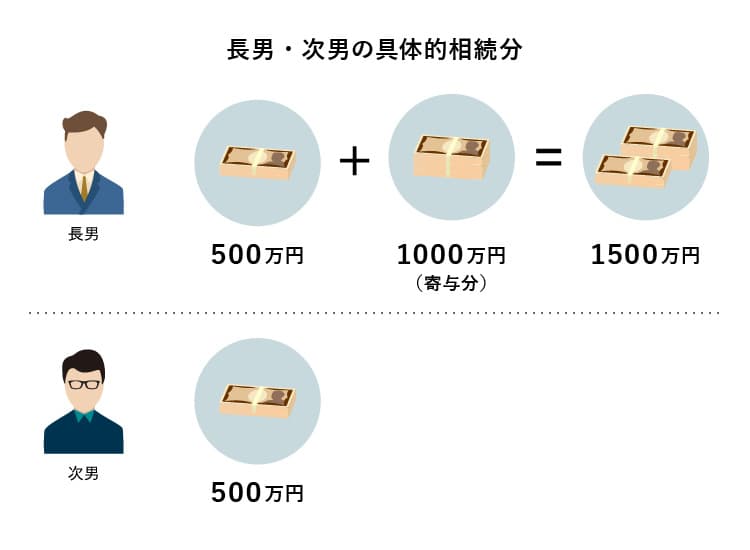

本来であれば相続していたはずの相続分に、長男が寄与したことにより増加した1000万円をたすと、長男の相続分は1500万円、次男の相続分は500万円となります。

長男 500万円+1000万円(寄与分)=1500万円

次男 500万円

寄与分を考慮するかしないかで、長男の取り分は500万円も変わりました。特別受益と同様、寄与分を考慮することで相続分が大きく変わる可能性があるため、生前に特別の寄与をした相続人がいる場合にはトラブルになることが少なくありません。

以上の事例はかなり単純化したケースをもとに考えているため簡単に計算ができるようにも思えますが、実際には計算がさらに複雑になるケースも少なくありません。そもそも特別受益や寄与に当たるか否か、寄与の評価額をいくらとするかについて揉めることも少なくなく、相続人だけの話し合いで解決するのが困難な場合には、家庭裁判所で遺産分割調停を行うケースもあります。

また他にも、相続財産の中に「不動産」がある場合、その不動産の評価金額をいくらと計算するのか、という問題もあります。

特に、相続財産に占める不動産の割合が大きい場合は、当該不動産の評価額が各相続人の相続分を大きく左右してしまいます。

ですので、このような場合も、不動産の評価額をめぐり争いになり、分け方がなかな

か決まらないということになりやすいです。

相続人の中に「特別受益」や「寄与分」を主張しそうな人がいる、相続財産の中に不動産があってその評価額がよく分からないという場合は、財産の分け方の話合いがスムーズに進まない場合も多いです!

相続手続に潜む様々な問題②

また、相続人の中に行方知れずの人がいる/判断能力のない人がいる場合も、相続手続をスムーズに進めることができません。

相続財産の分け方を決めるためには相続人全員で合意する必要があるため、1名でも欠けると遺産分割を終了させることができないからです。それでは、相続人の中に行方知れずの人がいる場合にはどうするかというと、家庭裁判所に不在者財産管理人(連絡のつかない相続人の代わりに遺産分割協議を行い、承継した相続財産を管理する人)の選任を申立てることになります。

また、相続人の中に判断能力のない人がいる場合には、家庭裁判所に後見人等の選任を申立てることになります(選任された後見人等が、判断能力のない相続人の代わりに遺産分割協議に参加することとなります)。

これらの手続は、家庭裁判所に過不足なく書類を提出し、迅速に手続を進める必要があります。相続税の申告期限の問題もあるため、なるべく早く手続を進めなくてはならず、これらの手続が必要な場合には、相続手続に精通している専門家に任せた方が良いでしょう。

遺産分割協議は、相続人全員から署名・捺印をもらわなければならず、また、相続人が十分な判断能力を持っている必要があります。そのため、相続人の中で行方知れずの人がいる/認知症等で判断能力のない方がいる場合は、別途家庭裁判所の手続をとる必要がありますので、なるべく早く専門家に相談しましょう!

相続手続をスムーズに進めるために~相続弁護士に依頼する~

これまで紹介した問題点はあくまでも相続手続における問題の一部にすぎません。実際には上記で紹介しきれなかった問題点も数多く存在します。中には、経験や知識が豊富な専門家でないと、適切に処理できない問題点も潜んでいますし、また相続税の申告期限の関係で迅速に対応しなければならない問題点もあります。

そのため可能であれば、相続発生後にそういったトラブルをできるだけ発生させないよう、生前のうちに対策をとっておくのが望ましいといえます。具体的には、被相続人が「遺言書」や「家族信託」の制度を用いて、予め財産の分け方を適切に決めておくことによって、相続人の間の紛争を未然に防ぐことなどが可能です。

生前の相続対策や相続手続におけるトラブルについては、相続案件を多く取り扱う弁護士等の専門家に相談することをお勧め致します。

相続手続がスムーズに進まない場合は、相続案件を多く取り扱っている弁護士等からアドバイスをもらいましょう。

また、可能であれば、被相続人の生前に財産の分け方を決めておきましょう。

<メディア関係者の方>取材等に関するお問合せはこちら

ささいなお悩みもお気軽に

お問合せください初回相談60分無料※一部例外がございます。 詳しくはこちら

オペレーターが弁護士との

ご相談日程を調整いたします。

- 24時間受付、通話無料

- 24時間受付、簡単入力