会社が従業員に給与や賞与を支給する場合、被保険者(従業員)負担分の社会保険料を徴収しなければなりません。

これに加え、実際に社会保険料を納める際は、会社負担分の拠出も必要です。

では、給与や賞与から徴収する社会保険料は、どのように計算すればよいのでしょうか?

また、社会保険料の計算では、どのような点に注意する必要があるのでしょうか?

今回は、社会保険料の計算方法や計算時の注意点などについて、社労士がくわしく解説します。

社会保険料とは

社会保険料とは、どのようなものを指すのでしょうか?

まずは、社会保険料の概要について解説します。

社会保険料の概要

社会保険料とは、社会保険に対してかかる保険料です。

社会保険とは、疾病や老齢、失業などによる生活の破綻を避けるため、保険料を主な財源として維持されている公的な保険制度です。

たとえば、仮に老齢や疾病などによって働くことが難しくなった者に何らの保障がされなければ、犯罪が多発したり公衆衛生上の問題が生じたりして、社会全体が混乱してしまうでしょう。

そのような事態を避けるため、社会を支えているのが社会保険制度です。

このような前提であることから、民間の生命保険や医療保険などとは異なり「将来が不安な人だけが任意に加入する」といった性質のものではなく、一定の要件を満たした者の加入が義務付けられています。

これを維持するため、原則として、20歳から60歳未満の日本国民は社会保険料を負担しなければなりません。

また、会社員など企業などに雇用されている者を対象とする社会保険にかかる社会保険料は従業員だけが支払うのではなく、雇用主である会社も一定割合を負担することとされています。

なお、従業員負担分は従業員が個々に納めるのではなく、給与や賞与を支払う際に天引きしたうえで、会社負担分と合わせて会社が納付する仕組みとなっています。

社会保険料の種類

被保険者や企業が負担すべき社会保険料には、次の5つがあります。

- 健康保険料:業務外の病気やけが、出産などを支える保険料

- 介護保険料:介護保険サービスの利用などを支える保険料

- 厚生年金保険料:老齢年金や障害年金などの年金を支える保険料

- 雇用保険料:失業などを支える保険料

- 労災保険料:業務上や通勤中のケガや疾病などを支える保険料

なお、このうち1から3だけを抜き出して、「(狭義の)社会保険料」ということもあります。

この場合、4と5をまとめて「労働保険」と呼ばれます。

社会保険料の負担割合と納付方法

従業員が被保険者である社会保険の保険料は、誰がどのように負担するのでしょうか?

ここでは、負担割合と納付方法を解説します。

社会保険料の負担割合

社会保険料の負担割合は、被保険者である従業員と雇用主である会社とでそれぞれ次のとおりです。

| 社会保険料の種類 | 負担割合 |

| 健康保険料 | 折半 |

| 介護保険料 | 折半 |

| 厚生年金保険料 | 折半 |

| 雇用保険料 | 業種によって異なる |

| 労災保険料 | 全額会社負担 |

社会保険料の納付方法

社会保険料の納付方法は、それぞれ次のとおりです。

健康保険料、介護保険料、厚生年金保険料

狭義の社会保険料である健康保険料と介護保険料、厚生年金保険料は、毎月1回納付します。

納付期限は、対象月の翌月末日(末日が休日にあたる場合は、翌日以降最初の営業日)です。

たとえば7月5日に賞与を支給し、7月25日に給与を支給する場合、それぞれから従業員負担分の社会保険料を天引きして、いったん会社が預かります。

その後、8月末日までの間に会社負担分と預かっていた従業員負担分を併せて納付します。

雇用保険料、労災保険料

雇用保険料と労災保険料は、年1回納付します。

納付時期は、毎年6月1日から7月10日(7月10日が休日の場合は、翌日以降最初の営業日)までです。

ただし、一定の場合には分割納付が承認されることもあります。

雇用保険料は従業員負担分もあるため、これを給与や賞与から天引きし会社が預かります。

その後、納付期間中に会社負担分と預かっていた従業員負担分を併せて納付します。

なお、これら労働保険は原則として年1回の先払いであるため、概算で支払うほかありません。

そのため、概算での納付額と実際の保険料との過不足が生じることがあります。

その場合は、翌年度分の納付時期に、前年度分の過不足を精算します。

社会保険料を計算する流れ

社会保険料は、どのような流れで計算するのでしょうか?

ここでは、計算の全体像を解説します。

- ステップ1:標準報酬月額を算定する

- ステップ2:各社会保険料を計算する

ステップ1:標準報酬月額を算定する

(狭義の)社会保険料は、「標準報酬月額」をもとに計算します。

そのため、はじめに標準報酬月額を算定しなければなりません。

標準報酬月額とは

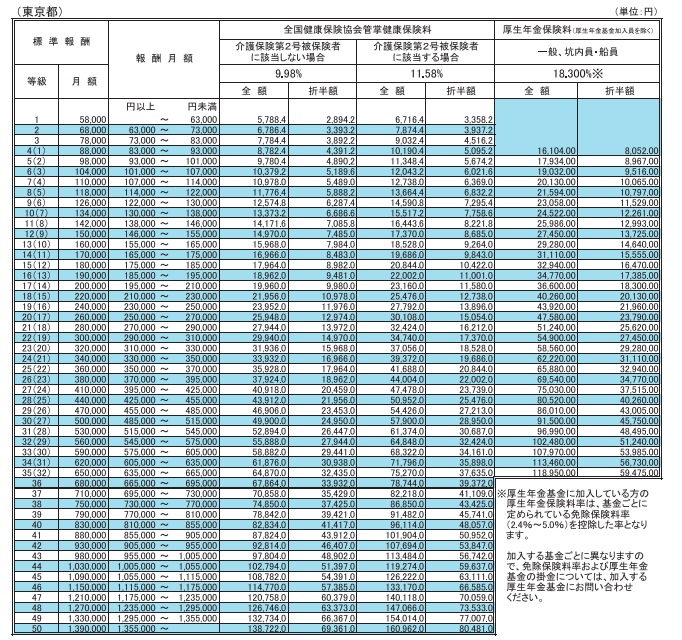

標準報酬月額とは、被保険者が受け取る給与総額を一定の幅で区分した報酬月額に当てはめて決定した報酬です。

大きな変動などがない限り、標準報酬月額は、毎年7月の定時決定の時期に算定します。

ここで算定した標準報酬月額を、その年9月から翌年8月分の社会保険料の算定に使用します。

定時決定の場合、原則としてその直前の4月、5月、6月の報酬月額の平均値を算出し、これを保険料額表にあてはめて標準報酬月額を算定します。

たとえば、この3か月間の報酬月額の平均値が「315,600円」であった場合は、表中の「310,000円~330,000円」に該当します。

そのため、標準報酬月額は320,000円となります。

標準報酬月額の計算に含まれるもの

標準報酬月額の計算には、次の金銭や現物支給が含まれます。

- 基本給(月給・週給・日給等)

- 能率給、奨励給、役付手当、職階手当

- 特別勤務手当、勤務地手当、物価手当

- 日直手当、宿直手当

- 家族手当、扶養手当

- 休職手当

- 通勤手当

- 住宅手当、別居手当

- 早出残業手当

- 継続支給する見舞金

- 年4回以上の賞与

- 通勤定期券、回数券

- 食事、食券

- 社宅、寮

- 被服(勤務服でないもの)

- 自社製品

一方で、次の金銭や現物支給は、原則として標準報酬月額の計算に含まれません。

- 大入袋

- 見舞金

- 解雇予告手当、退職手当

- 出張旅費、交際費

- 慶弔費

- 傷病手当金

- 労災保険の休業補償給付

- 年3回以下の賞与

- 制服、作業着(業務に要するもの)

- 見舞品

- 食事(本人の負担額が、厚生労働大臣が定める価額により算定した額の3分の2以上の場合)

賞与は「年3回以下」であるか否かにより、標準報酬月額の計算に含めて給与と同様に社会保険料の計算をするか、賞与として別途社会保険料の計算対象となるかが異なります。

なお、通勤定期券や交通費の実費支給分も標準報酬月額の算定基礎に含まれます。

誤解のないようご注意ください。

賞与にかかる社会保険料には「標準賞与額」を使う

年3回以内の頻度で支給する賞与に対しても、社会保険料が課されます。

この場合、賞与にかかる社会保険料は「標準報酬月額」ではなく、「標準賞与額」をベースに計算します。

標準賞与額とは、その月における賞与支給額のうち1,000円未満を切り捨てた額です。

ただし、標準賞与額にはそれぞれ次の上限が設けられています。

- 健康保険料:年間(毎年4月1日から翌年3月31日まで)累計額573万円

- 厚生年金保険料:支給1回(同じ月に2回以上支給されたときは合算)あたり150万円

ステップ2:各社会保険料を計算する

標準報酬月額や標準賞与額を算定したら、これに各保険料率を乗じて社会保険料を算出します。

各社会保険料の計算方法は、次でくわしく解説します。

各社会保険料の計算方法

続いては、各社会保険料の計算方法を解説します。

実際に計算するにあたって計算方法などの判断に迷う場合は、社会保険労務士(社労士)へご相談ください。

社労士には社会保険料の計算について相談できるほか、給与計算などを代行してもらうことも可能です。

健康保険料の計算方法

健康保険料は、次の式で算定します。

- 給与にかかる分:健康保険料=標準報酬月額×健康保険料率

- 賞与にかかる分:健康保険料=標準賞与額×健康保険料率

健康保険料率は、給与にかかる分と賞与にかかる分とで変わりありません。

ただし、加入している健康保険組合や事業所のある都道府県によって料率が異なります。

たとえば、協会けんぽに加入しており東京都内に事業所がある場合、2024年4月納付分以降の健康保険料率は9.98%です。※1

これによって算出された額の2分の1(50銭未満の端数は切捨て、50銭以上の端数は切上げ)が従業員の負担部分となり、これを支給する給与や賞与から天引きします。

ただし、端数処理について従業員と会社との間で特約を設けた場合は、その特約に従って処理します。

算出した健康保険料から従業員負担分を控除した残額が、会社負担分の健康保険料です。

介護保険料の計算方法

介護保険料は、次の式で算定します。

- 給与にかかる分:介護保険料=標準報酬月額×介護保険料率

- 賞与にかかる分:介護保険料=標準賞与額×介護保険料率

給与にかかる分と賞与にかかる分で、介護保険料率は変わりありません。

介護保険料2024年度の介護保険料率は全国一律の1.6%です。※1

これにより算出した額を、従業員と会社が按分して負担します。

端数処理の考え方は健康保険料と同様です。

厚生年金保険料の計算方法

厚生年金保険料は、次の式で算定します。

- 給与にかかる分:厚生年金保険料=標準報酬月額×厚生年金保険料率

- 賞与にかかる分:厚生年金保険料=標準賞与額×厚生年金保険料率

給与にかかる分と賞与にかかる分の、厚生年金保険料率は同じです。

厚生年金保険の保険料率は段階的に引き上げられていたものの、2017年9月を最後に引上げが終了しており、その後は18.3%で固定されています。※2

これにより算出した額を従業員と会社が按分して負担し、端数処理の考え方は健康保険料と同じです。

雇用保険料の計算方法

雇用保険料は、次の算式で計算します。

- 給与にかかる分:雇用保険料=給与支給総額×雇用保険料率

- 賞与にかかる分:雇用保険料=支給賞与額×雇用保険料率

雇用保険料の計算では、標準月額報酬や標準賞与額ではなく、実際の支給総額をベースに保険料を計算します。

雇用保険料率は業種によって異なります。

2024年度はそれぞれ次のとおりです。※3

| 事業の種類 | 労働者負担 | 事業主負担 |

| 一般の事業 | 1,000分の6 | 1,000分の9.5 |

| 農林水産・清酒製造の事業 | 1,000分の7 | 1,000分の10.5 |

| 建設の事業 | 1,000分の7 | 1,000分の11.5 |

社会保険料を計算する際の注意点

最後に、社会保険料を計算する際の注意点を3つ紹介します。

社会保険料は賞与にもかかる

以前は、賞与にかかる社会保険料は非常に低い料率に設定されていました。

そのため、その当時は給与での支給額を減らして賞与を多く支給することなどによって、社会保険料を削減することが可能でした。

しかし、現在は給与にかかる社会保険料と賞与にかかる社会保険料は同率とされています。

賞与にも給与と同等の社会保険料がかかるため、誤解のないようご注意ください。

なお、賞与を支給した際は支払日から5日以内に、日本年金機構の事務センターなどへ「被保険者賞与支払届」を提出しなければなりません。

社会保険料に日割り計算の概念はない

社会保険料に、日割りの概念はありません。

つまり、月の途中で被保険者資格の得喪があった場合、その月分の社会保険料は「まるまるかかる」か「一切かからない」かのいずれかになるということです。

その月分の社会保険料がかかるか否かは、月末時点で被保険者資格を有していたか否かによります。

なお、被保険者資格は退職などの翌日に生じる点に注意しなければなりません。

たとえば、ある事実が生じた場合、7月分の社会保険料はそれぞれ次のとおりです。

- 7月5日に入社して月末時点で在籍している場合:7月分の社会保険料がかかる

- 7月27日に退職した場合(翌日の7月28日に資格喪失):7月分の社会保険料はかからない

- 7月31日に退職した場合(翌日の8月1日に資格喪失):7月分の社会保険料がかかる(8月分はかからない)

資格の得喪があった場合は、社会保険料の取り扱いを誤らないよう特に注意が必要です。

ソフトで計算をする場合、料率などの設定が正しいか確認する

最近では、社会保険料の計算を専用ソフトで行うことも多いでしょう。

その場合、料率などの設定が正しいことを確認しなければなりません

ソフトによっては自動で料率が更新されない場合があるほか、設定を誤れば社会保険料が正しく算定されないおそれがあるためです。

ソフトを使う場合であっても、ソフトに頼り過ぎないようご注意ください。

まとめ

社会保険料の計算方法について解説しました。

従業員などに給与や賞与を支給する際は所定の社会保険料を天引きしたうえで、会社負担分とともに納付しなければなりません。

計算を誤らないよう、基本の計算方法や端数処理の方法などを正しく理解しておきましょう。

Authense 社会保険労務士法人では社会保険料の計算や手続きの代行など、労務に関する企業様の困りごとを総合的にサポートしています。

社会保険料の計算方法でお困りの場合や給与計算にかかる時間を削減したい場合、その他労務管理などに関して相談できる社労士をお探しの場合は、Authense 社会保険労務士法人までお気軽にご相談ください。

お悩み・課題に合わせて最適なプランをご案内致します。お気軽にお問合せください。