健康保険や介護保険、厚生年金保険などの社会保険料は、標準報酬月額をもとに算定されます。

では、標準報酬月額はどのように算出するのでしょうか?

また、標準報酬月額はどのタイミングで計算すべきものなのでしょうか?

今回は、標準報酬月額の概要や計算方法、計算が必要なタイミングなどについて社労士がくわしく解説します。

目次

社会保険料の「標準報酬月額」とは

標準報酬月額とは、一定の社会保険料を計算するため、被保険者(従業員)が受け取る給与を一定の幅で区分した報酬月額にあてはめたものです。

次の社会保険料では、標準報酬月額が計算の基礎となります。

- 健康保険料

- 介護保険料

- 厚生年金保険料

これら3つをまとめて、狭義の社会保険料といいます。

なお、広義の社会保険料にはこれらのほかに雇用保険と労災保険も含まれますが、これらの計算には標準報酬月額を使用しません。

以下、この記事において単に「社会保険料」と記載する際は、狭義の社会保険を指します。

健康保険料などの社会保険料のうち、従業員負担分は、事業者が給与などを支給する際に天引きしなければなりません。

また、事業者も事業者負担分を納める必要があります。

このような事務を行うにあたり、毎月の社会保険料が異なることとなると非常に煩雑です。

そこで、原則として毎年9月から翌年8月分について同じ「標準報酬月額」を用いる仕組みとすることで、社会保険料の計算が簡便化されています。

標準報酬月額の計算方法

標準報酬月額は、どのように算定するのでしょうか?

ここでは、毎年7月の定時決定を前提として算定方法について解説します。

- ステップ1:4月、5月、6月の報酬月額を確認する

- ステップ2:3か月の報酬月額の平均値を算出する

- ステップ3:保険料額表にあてはめて標準報酬月額を確認する

ステップ1:4月、5月、6月の報酬月額を確認する

はじめに、その被保険者について、直前の4月、5月、6月の報酬月額を確認します。

この報酬月額に含まれるものと含まれないものについては、後ほど整理して解説します。

なお、通常はこの3か月間の報酬月額を合計するものの、計算対象とする月における報酬の支払基礎日数(その報酬の支払い対象となった日数)は、17 日以上でなければなりません。

4月、5月、6月のうちに支払基礎日数が17日未満の月がある場合、標準報酬月額の計算はそれぞれ次のとおりとなります。

- 1か月または2か月が17日以上で、他は 17日未満の場合:17日以上の月の報酬月額の平均額をもとに決定(例:4月と6月の支払い基礎日数は17日以上であり、5月は17日未満の場合は、4月と6月の平均額で計算する)

- 4月、5月、6月がいずれも17日未満の場合:従前の標準報酬月額とする

なお、時給制や日給制の場合は実際の出勤日数(有給休暇を含む)が支払基礎日数となる一方で、月給制や週給制の場合は出勤日数に関係なく、暦日数が支払基礎日数となります。

ただし、月給制などであっても欠勤日数分だけ給料が差し引かれる場合は、就業規則や給与規程などに基づき事業所が定めた日数から、欠勤日数を控除した日数としなければなりません。

実際の計算で判断に迷う場合は、社労士までご相談ください。

ステップ2:3か月の報酬月額の平均値を算出する

4月、5月、6月のすべてにおいて支払基礎日数が17日以上である前提で解説を進めます。

次に、この3か月間の報酬月額の平均値を算定します。

たとえば、月額報酬が次の場合、3か月の報酬月額の平均値は次のとおりです。

- 4月:332,000円

- 5月:324,000円

- 6月:343,000円

- 3か月の報酬月額の平均値=(332,000+324,000+343,000)÷3=333,000円

ステップ3:保険料額表にあてはめて標準報酬月額を確認する

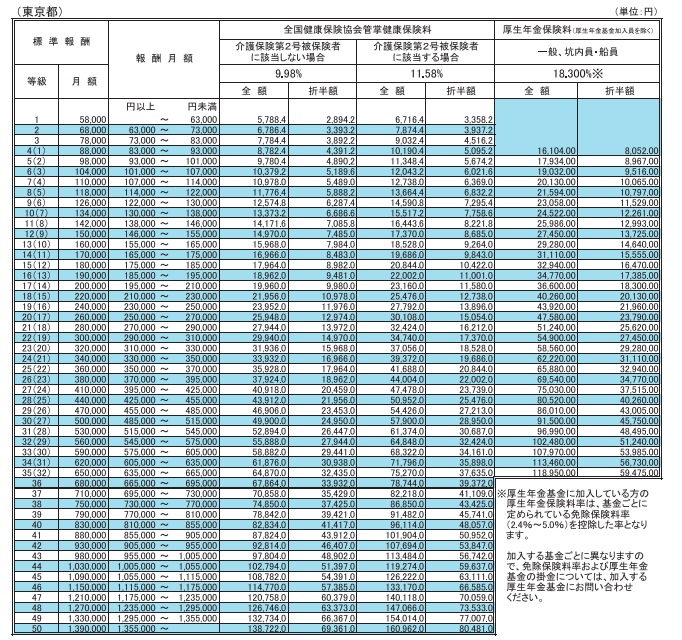

報酬月額の平均値を算出したら、これを保険料額表にあてはめて標準報酬月額を確認します。※1

たとえば、報酬月額の平均値が333,000円である場合、これは「330,000円~350,000円」の範囲内です。

そのため、この場合における標準報酬月額は、340,000円となります。

例の場合、この「340,000円」に健康保険料率や厚生年金保険料率などを乗じて、各社会保険料を算定することとなります。

社会保険料の算定で使う標準報酬月額に含まれるもの

社会保険料の算定に用いる標準報酬月額には、何が含まれるのでしょうか?

標準報酬月額の計算に含めるものは、「金銭(通貨)で支給されるもの」と「現物で支給されるもの」で、それぞれ次のとおりです。※2

金銭(通貨)で支給されるもの

金銭(通貨)で支給されるもののうち標準報酬月額の計算に含めるのは次のものなどです。

- 基本給(月給・週給・日給等)

- 能率給、奨励給、役付手当、職階手当

- 特別勤務手当、勤務地手当、物価手当

- 日直手当、宿直手当

- 家族手当、扶養手当

- 休職手当

- 通勤手当

- 住宅手当、別居手当

- 早出残業手当

- 継続支給する見舞金

- 年4回以上の賞与

原則として、手当の名称などを問わず、年4回以上継続的に支給されるものは標準報酬月額の計算に含まれると考えておくとよいでしょう。

たとえば、基本給を減らして通勤手当の名称などで支給したからといって、標準報酬月額が減る(社会保険料が減る)わけではありません。

現物で支給されるもの

現物支給のものであっても、次のものなどは標準報酬月額の計算に含めます。

- 通勤定期券、回数券

- 食事、食券

- 社宅、寮

- 被服(勤務服でないもの)

- 自社製品

通勤定期券などは標準報酬月額に含めなくてよいといった誤解は少なくないため注意が必要です。

社会保険料の算定で使う標準報酬月額に含まれないもの

従業員に支給するものであっても、標準報酬月額の計算に含まれないものもあります。

標準報酬月額の計算から除かれるものは、「金銭(通貨)で支給されるもの」と「現物で支給されるもの」とでそれぞれ次のとおりです。※2

金銭(通貨)で支給されるもの

金銭(通貨)で支給されるもののうち標準報酬月額の計算に含まれないものは次のものなどです。

- 大入袋

- 見舞金

- 解雇予告手当、退職手当

- 出張旅費、交際費

- 慶弔費

- 傷病手当金

- 労災保険の休業補償給付

- 年3回以下の賞与

なお、年3回以下の賞与は標準報酬月額の計算からは除かれるものの、賞与の額が社会保険料の額に反映されないわけではありません。

賞与については、支給回ごとに別途「標準賞与額(支給される賞与額のうち1,000円未満を切捨てた額)」を算定し、これをもとに賞与にかかる社会保険料を算定します。

現物で支給されるもの

現物で支給されるもののうち、次のものは標準報酬月額の計算に含めません。

- 制服、作業着(業務に要するもの)

- 見舞品

- 食事(本人の負担額が、厚生労働大臣が定める価額により算定した額の3分の2以上の場合)

社会保険料の標準報酬月額を計算するタイミング

社会保険料の標準報酬月額は、いつ計算するのでしょうか?

ここでは、標準報酬月額の計算が必要となるタイミングについて解説します。

原則:毎年7月の定時決定時

標準報酬月額は、原則として、毎年7月の定時決定の際に計算します。

毎年6月中旬以降、日本年金機構の事務センターから各事業所宛に、「算定基礎届」の用紙が送付されます。

この算定基礎届には、5月中旬頃までに届出された被保険者の氏名と生年月日、従前の標準報酬月額などが印字されています。

この用紙に7月1日現在で使用している全被保険者の3か月間(4月、5月、6月)の報酬月額を記載し、この届出内容に基づいて標準報酬月額が決まります。

この算定基礎届は、7月10日まで(土曜日または日曜日の場合は、翌営業日まで)に、事務センターまたは管轄の年金事務所へ届け出なければなりません。

なお、電子申請することも可能です。

この定時決定で定めた標準報酬月額が、原則としてその年9月から翌年8月までの社会保険料の計算の基礎として用いられます。

例外1:随時改定が必要となる時

ここからは、3つの例外を紹介します。

1つ目は、随時改定が必要となる場合です。

随時改定とは、昇給や降給などで被保険者の報酬が大幅に変動した場合に、定時決定を待たずに標準報酬月額を変更することです。

次の3つの要件をすべて満たす場合には、随時改定をしなければなりません。

- 昇給または降給等により固定的賃金に変動があったこと

- 変動月からの3か月間に支給された報酬(残業手当などの非固定的賃金を含む)の平均月額に該当する標準報酬月額と、これまでの標準報酬月額との間に、2等級以上の差が生じたこと

- 3か月とも、支払基礎日数が原則として17日以上であること

具体的には、次の場合などに随時改定が必要となる可能性があります。

- 昇給や降給

- 給与体系の変更(日給から月給への変更など)

- 日給や時間給の基礎単価(日当・単価)の変更

- 請負給、歩合給等の単価、歩合率の変更

- 住宅手当、役付手当などの固定的な手当の追加や支給額の変更

随時改定が必要となった場合は「健康保険・厚生年金保険被保険者報酬月額変更届」を作成し、これを速やかに事務センターまたは管轄の年金事務所へ提出しなければなりません。

例外2:入社などの資格取得時

例外の2つ目は、入社などの資格取得時です。

新たに従業員が入社するなど被保険者としての資格を獲得した場合は、資格取得日から5日以内に「被保険者資格取得届」を提出しなければなりません。

提出先は、事務センターまたは管轄の年金事務所です。

「被保険者資格取得届」には報酬月額(新入社員の場合は見込み額)を記載する欄があり、これをもとに計算した標準報酬月額が、次の改定時期まで適用されます。

例外3:育児休業等終了時

例外の3つ目は、育児休業等の終了時です。

育児休業等の終了後、休業する前の標準報酬月額が適用されると、社会保険料の負担が大きくなってしまいます。

そのため、従業員の希望によって標準報酬月額を改定できます。

標準報酬月額を改定した場合は、「健康保険・厚生年金保険育児休業等終了時報酬月額変更届」を作成し、事務センターまたは管轄の年金事務所へ届け出なければなりません。

社会保険料や標準報酬月額に関するよくある質問

最後に、社会保険料や標準報酬月額に関するよくある質問とその回答を3つ紹介します。

月途中の入社や退社の場合、社会保険料はどうなる?

社会保険料には、日割りの概念はありません。

そのため、「まるまる1か月分かかる」もしくは「まるまる1か月分かからない」かのいずれかです。

その月分の社会保険料がかかるか否かの判断基準は、月の末日時点で在籍していたか否かです。

たとえば、A氏が6月25日に入社した場合、6月末時点まで在籍していれば、A氏について6月分の社会保険料の負担が必要です。

一方で、B氏が6月27日に退社した場合、B氏について6月分の社会保険料はかかりません。

なお、一個人の視点でいえば、日本国内に住む20歳以上60歳未満のすべての者は何らかの社会保険に加入する必要があります。

B氏が退職後6月末時点で他の企業に在籍していない場合には、B氏自身が国民健康保険料などを支払うこととなります。

交通費を半年ごとにまとめて支給している場合は標準報酬月額に含まれる?

交通費が標準報酬月額の計算に含まれることは、先ほど解説したとおりです。

そこで、4月、5月、6月の時期をずらしてまとめて交通費を支給することで、標準報酬月額がその分安くなると考えるかもしれません。

しかし、このような場合は、まとめて支給した分を対象月分で割った額を、報酬月額に含める必要があります。

つまり、1年に1回、12万円の交通費を支給する場合、1か月あたり1万円(=12万円÷12か月)を報酬月額に加算したうえで、標準報酬月額を算定すべきということです。

産前産後休業や育児休業時も社会保険料の負担が必要?

産前産後休業中や育児休業中には、原則として社会保険料はかかりません。

休業中の本人負担分だけが免除されることに加え、事業者負担分の支払いも免除されます。

まとめ

社会保険料の計算で用いる標準報酬月額の基本や、計算方法などについて解説しました。

標準報酬月額は健康保険や厚生年金保険など社会保険料の計算の基礎となるものであり、原則として毎年1回、7月に決定して届け出ます。

標準報酬月額の計算には誤解も少なくないうえ、誤りがあれば社会保険料の計算ミスにも直結します。

社会保険料や標準報酬月額の計算に不安がある場合や、手続きにかかる自社の負担を軽減したい場合は、社会保険労務士へご依頼ください。

Authense社会保険労務士法人は企業様の労務管理をサポートしており、社会保険料算定などの代行業務も行っています。

標準報酬月額や社会保険料の算定のほか、社会保険にまつわる事務手続きの負担などでお困りの際は、Authense 社会保険労務士法人までお気軽にご相談ください。

企業様の状況に応じて、最適なサポートプランをご提案します。

お悩み・課題に合わせて最適なプランをご案内致します。お気軽にお問合せください。